Периодическая работа не открывая предприятие в Италии. Подоходный налог на случайные работы (услуги) в Италии: что это и кому это нужно?

Подоходный налог с физических лиц в Италии — В Италии существует особый налоговый режим, предназначенный для физических лиц, выполняющих периодические или случайные работы без официального открытия предприятия. Эта система, широко используемая до сих пор, представляет собой уникальную платежную модель, ориентированную на независимых исполнителей и их клиентов.

Суть данного налогового режима заключается в том, что при оплате услуг, предоставляемых физическими лицами, не имеющими индивидуального предприятия или регистрационного номера НДС (partita IVA) в Италии, клиент удерживает и перечисляет 20% от суммы оплаты в качестве подоходного налога. Это относится к услугам, выполненным в рамках так называемого «случайного сотрудничества». Однако важно отметить, что существуют определенные ограничения: услуги не должны превышать установленный лимит по количеству рабочих дней в году, а также общая оплата за год не должна превышать 5000 евро.

Простым языком

Окей, давай я тебе все объясню простым языком. В Италии есть такая фишка для тех, кто делает разовые или временные работки, не открывая своё дело. Например, ты делаешь какую-то услугу, ну скажем чинишь кого-то комп или что-то подобное, и за это получаешь деньги. Тут в игру вступает подоходный налог.

Суть в том, что когда ты получаешь деньги за такие работы, 20% от этой суммы уходит государству как налог. Это называется «подоходный налог при периодической работе». Так что, если ты заработал, допустим, 100 евро, то 20 евро из них отправятся в казну.

Это всё работает через систему, которая называется «случайное сотрудничество». Есть ограничения: работки не должны превышать определенное количество дней в году и оплата – не больше 5000 евро в год. Так что, если ты делаешь что-то разовое и не хочешь заморачиваться с открытием бизнеса, эта система может быть удобной.

Это выгодно как для тех, кто работает, так и для клиентов, потому что всё делается легко и прозрачно. Ты делаешь работу, выписываешь квитанцию, и все довольны. Но помни про лимиты по времени и сумме!

Специальный режим налогообложения в Италии для физических лиц: что это?

Итальянская налоговая система: Подоходный налог на случайные услуги и переход между налоговыми режимами

В Италии наблюдается значительный интерес к налоговым режимам среди мелких предпринимателей и фрилансеров. Особое внимание уделяется системе подоходного налогообложения физических лиц за случайные услуги и переходу между различными налоговыми режимами — от «упрощенного режима» (regime di vantaggio) к «форфейтарному режиму» (regime forfettario).

Случайное сотрудничество и удержание налога

Система подоходного налогообложения для случайных услуг действует как платежный инструмент, позволяя клиентам оплачивать работу физических лиц, которые не зарегистрированы как налогоплательщики. При оплате услуги, исполнитель должен предоставить клиенту фактуру с указанием подоходного налога и, при необходимости, гербовой марки (marca da bollo), если сумма превышает 77,47 евро. Эта фактура должна содержать все необходимые данные, включая идентификационные номера обеих сторон, описание услуг и сумму налога. Клиент, в свою очередь, уплачивает чистую сумму исполнителю и перечисляет налог через форму F24.

Переход между налоговыми режимами

Для начинающих предпринимателей и фрилансеров, упрощенный режим предоставляет сниженную налоговую ставку в 5%, но имеет ограничения по времени и возрасту. Переход на форфейтарный режим является следующим логическим шагом после упрощенного. Особенно привлекательным аспектом этого перехода является возможность сохранить льготную налоговую ставку в 5% в течение оставшегося пятилетнего периода, начатого в упрощенном режиме налоговые отчисления.

Эта система оказалась особенно популярной среди молодежи и тех, кто предпочитает гибкость и независимость в выборе временных или проектных работ. Такой подход подчеркивает растущую тенденцию к фрилансу и независимой занятости в Италии, что позволяет как индивидуальным исполнителям, так и их клиентам избежать бюрократических затруднений, связанных с традиционными методами налогообложения.

Формальные характеристики, выписываемая квитанция описываются «Ставки налога на доход физических лиц в Италии», можно посмотреть как это работает и кому это удобно.

Подоходный налог на случайные услуги: кому выгодно и когда?

Кому выгодно платить такой подоходный налог? Заказчику случайных услуг с удержанием налога, не очень выгодно то, что он должен выполнять те же процедуры, которые применяются и при сотрудничестве с лицами имеющими partita IVA (индивидуальное или другое предприятие в Италии), и даже больше, потому что клиенты должны также предвидеть удержание первоначального взноса через форму F24. Работнику же подоходный налог выгоден только в том случае, если он не превышает получаемый годовой доход в размере 5000 тысяч евро, потому как он не должен оплачивать взносы INPS, но с другой стороны не имеет социальной защиты, таким как DIS-COLL как могло бы быть в случае увольнения с работы. Следовательно, случайное сотрудничество с удержанием налога работает только в том случае, если:

- должно выполняться краткосрочное сотрудничество;

- Не планируется предоставлять другое сотрудничество в среднесрочной перспективе тем же клиентом или другими лицами, принадлежащими к той же отрасли.

Случайное сотрудничество с удержанием налога с физических лиц: как оно работает? Подоходный налог с физических лиц в Италии

Простыми словами, временное сотрудничество с удержанием налогов действует как платежный инструмент, который позволяет клиенту оплачивать работу физическому лицу в Италии, который, выполнял эту работу профессионально, даже если у него если последний не зарегистрирован как налогоплательщик, при условии, что были соблюдены условия закона с точки зрения сроков и размера компенсации. Характер взаимоотношений между клиентом и заказчиком должны быть случайными, и не должны устанавливать подчиненные трудовые отношения, поскольку в этом случае будет инициирована презумпция субординации и последующий постоянный контракт + санкции для клиента, как для работодателя нарушившего закон.

Тем не менее, мы видим на практике, как это работает:

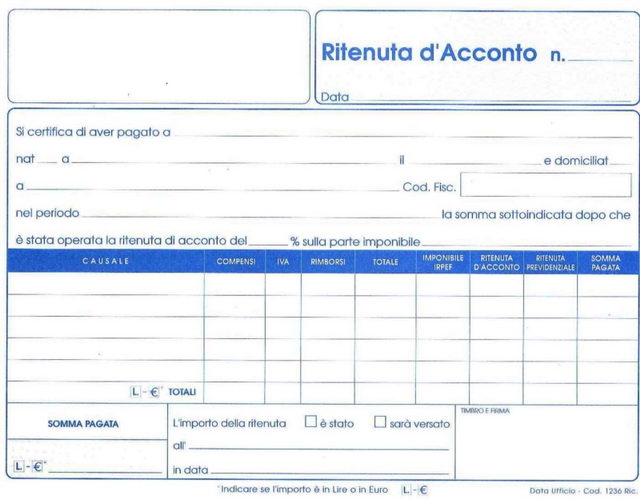

- при оплате услуги, случайный сотрудник должен предоставить клиенту, фактуру (счет) на предоставление случайных услуг вместе с подоходным налогом + гербовая марка (marca da bollo), в случае, если сумма превышает 77,47 евро.

- Заказчик получивший документ, приступает к оплате.

- Обычно заказчик заранее, сам подготавливает фактуру на предоставление случайных услуг с подоходным налогом, но по закону фактуру должен приготовить работник.

Фактура или квитанция на предоставление случайных услуг с удержанием подоходного налога.

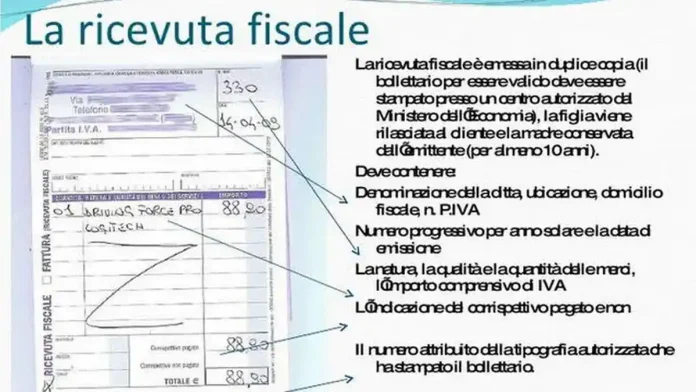

С фискальной точки зрения, чтобы квитанция была действительной, она должна содержать все обязательные данные, требуемые по закону, которыми являются:

- дата и номер квитанции;

- Данные работника: имя, фамилия, адрес и ИНН (идентификационный номер налогоплательщика);

- Сведения о клиенте: ИНН и номер НДС;

- Описание деятельности, предоставляемой сотрудником;

- Сумма выплаченной валовой компенсации;

- Сумма удержанного налога, обычно 20%;

- Чистая сумма (брутто — удержанный налог).

- Marca da bollo

После получения данного документа клиент должен:

- Начислять чистую сумму работнику

- Оплатить сумму подоходного налога на имя сотрудника. Данный платеж отправляется в налоговую инспекцию в форме F24 до 16-го числа месяца, следующего за датой получения.

Работник должен

- в декларации о доходах, указать полученную сумму, с удержанием налога.

- Затем, в зависимости от общего дохода, отчислений и вычетов, государство может: вернуть часть или весь процент, если налоги превышают 20%, и уже оплачены. Оригинал

Для получения дополнительной информации читайте: Возврат подоходного налога в Италии в 2018 году

О переходе между режимами в Италии

«Упрощенный regime di vantaggio можно сменить на regime forfettario, без ограничения прибывать в нем три года (это обязательно для тех кто в нем состоит с 2021 года). Из regime di vantaggio можно

выйти по его истечении (5 лет от момента с которого его оформили) или достижения 35 летия. Важно отметить что переходя на regime forfettario, можно сохранить льготу на 5% подоходный налог если 5 лет с момента оформления regime di vantaggio ещё не истекли.»

Давай разберёмся в этом вопросе.

В Италии есть два налоговых режима для предпринимателей и фрилансеров: «упрощенный режим» (regime di vantaggio) и «форфейтарный режим» (regime forfettario). Если ты работаешь в упрощенном режиме, то в определенный момент можешь перейти на форфейтарный.

Regime di vantaggio предназначен для начинающих предпринимателей и фрилансеров. Этот режим действует в течение пяти лет с момента его оформления или до достижения 35 лет, в зависимости от того, что наступит раньше. Важно, что если ты начал работать в этом режиме с 2021 года, ты обязан оставаться в нём минимум три года.

Когда ты решаешь перейти с regime di vantaggio на regime forfettario, ты можешь сохранить льготную ставку подоходного налога в 5%, если с момента твоего вступления в упрощенный режим еще не прошло пять лет. Это очень выгодно, поскольку форфейтарный режим обычно предполагает более высокий налог.

Regime forfettario — это более гибкий режим, предлагающий упрощенную систему налогообложения и учета. Он подходит для тех, кто вырос из упрощенного режима или кто ищет более удобный способ ведения бизнеса.

Так что, если ты сейчас работаешь в упрощенном режиме и подумываешь о переходе на форфейтарный, учти возможность сохранения низкой налоговой ставки – это может существенно снизить твои налоговые обязательства.

Заключение

Эта ситуация подчеркивает важность осведомленности в вопросах налогообложения и планирования для малого бизнеса в Италии. Система налогообложения отражает баланс между необходимостью государственного регулирования и предоставлением гибкости для случайных экономических взаимодействий, позволяя как клиентам, так и фрилансерам вести свою деятельность в рамках закона, обеспечивая при этом справедливое налогообложение.